住宅ローンの返済条件の変更(リスケジュール)について

住宅ローンの返済に困ったら、金融機関に相談して返済条件を変更してもらうことも一つの解決策です。

これを「リスケジュール」と言います。

目次

・住宅ローンの滞納がある場合や、支払いが厳しい場合でも、自宅を残せる可能性があります。

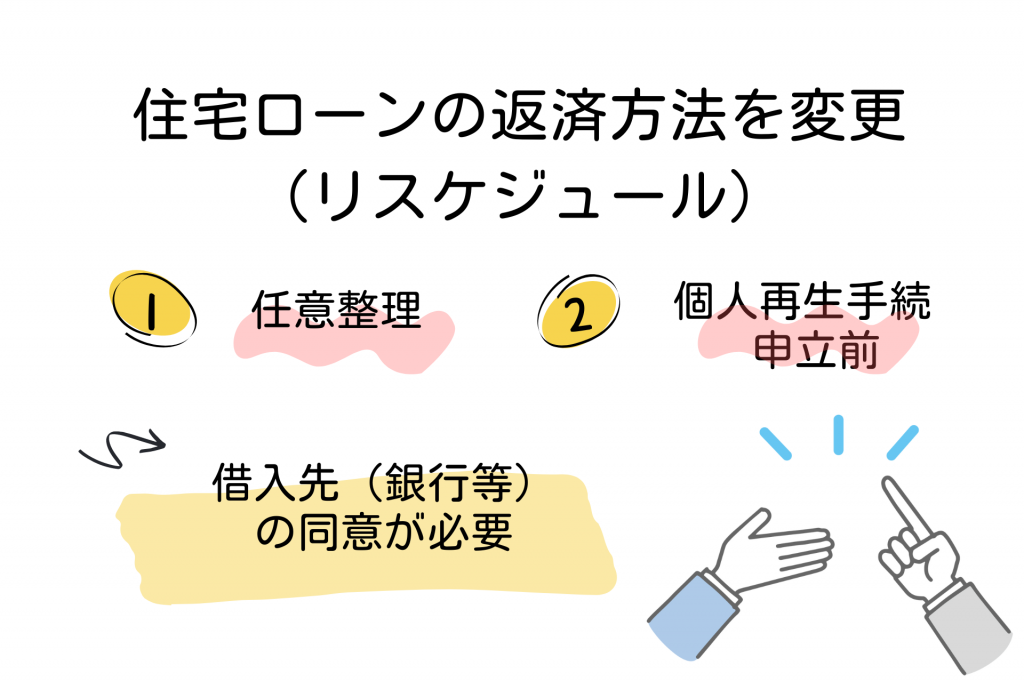

・ 個人再生申立前や任意整理の場合は、リスケジュールについて住宅ローン債権者の同意が必要です。

・ 個人再生手続においてリスケジュールする場合は、住宅ローン債権者の同意は不要ですが、一定の条件を満たす必要があります。

自宅を有する方の債務整理手続きについて

自宅を購入し住宅ローンを返済中のお客様にとって、住宅を維持するためには、任意整理手続きや個人再生手続きの利用が有効です。

これらの手続きによれば、破産によって自宅を失うことなく、住み慣れた自宅を維持することが期待できます。

今回は通常の住宅ローンが、住宅とその敷地のみに設定されている原則的なケースを念頭に検討します。

・任意整理手続を通じて、住宅ローン以外の負債を返済期間や利息のカットなどにより負担を軽減して支払う方法

・個人再生手続を通じて、住宅ローン以外の借り入れを強制的に削減する方法

住宅ローンの支払いについて

個人再生や任意整理は、住宅ローン以外の借入金の返済方法を見直し、または圧縮することにより、経済的な更生を図ることになりますので、住宅ローン自体は、これまで通り支払うことが原則です。

しかし、住宅ローンを組んだ当初は賞与が支給されていたものの、現在は賞与が無くなってしまったため、住宅ローンの賞与払い時の支払いが難しくなってしまったケース、すでに住宅ローンを数カ月延滞してしまっており、保証会社が代位弁済すると言っているケースなど、住宅ローン自体にも手当をしないと、経済的な更生が図れないケースがあります。

このようなケースでは、住宅ローンそのものを、リスケジュールする方法も考えられます。以下、具体的にどのような解決方法があるのかをご説明いたします。

住宅ローンのリスケジュール

任意整理・個人再生の申し立て前に立て直す方法

弁護士に依頼した時点で住宅ローン以外の借入金の返済は、いったんストップするため、家計状況に余裕が発生します。

数ヶ月程度の住宅ローンの延滞であれば、弁護士が住宅ローンの銀行と協議をして、まず延滞を解消します。

住宅ローンの延滞を解消した後に、個人再生や任意整理を通じてその他の負債を整理することで、スムーズに経済的更生が図られるケースは多いです。

これに対して、当初の住宅ローンの返済方法に、賞与払いが設定されていたが、賞与の支給が無くなったため、賞与払いそのものを見直さないといけないケースや、一旦仕切りなおさないと、通常の支払いが追いつかないケースなどもあります。このようなケースについては、賞与払いをなくし、返済期間を延長するなどの協議とリスケジュールが必要になります。

住宅ローンは、金融機関とお客様間の合意による返済であるため、個人再生等の法律の規定に基づかない限り、原則として金融機関が同意しない限りは、住宅ローンのリスケジュールは認められません。

住宅金融支援機構などの債権者は、一定の事情が発生した場合、住宅ローンの見直しができる仕組みが設けられているため、この仕組みを利用することで、住宅ローンのリスケジュールが可能なことがあります。

また、経験上、他の金融機関においても代位弁済前であれば、同様に一定範囲でリスケジュールに応じれ頂ける金融機関も存在しています。

そのほか、金融機関が金融庁の要請(たとえば新型コロナウイルス感染症を踏まえた要請など)により、要請にかかる事情が認められる場合には、相当柔軟に返済方法の相談に応じるケースも認められます。

これに対し、すでに代位弁済されているケースや、個人再生手続きが予定している強制的なリスケジュールを利用しないと、リスケジュールには応じない旨を、金融機関側から主張されるケースもありますので、そういったケースでは、次に述べる個人再生手続き内におけるリスケジュールを検討すべきでしょう。

個人再生手続内で行うケース

個人再生手続には、住宅ローン債権者の同意がない場合に強制できるリスケジュールも含めて、様々なメニューが用意されています。

具体的には、以下のケースが想定されていますが、経験上、金融機関窓口の担当者レベルではこれらの手続に精通していない担当者がまだ一定数存在する印象です。

経験のある弁護士から、これらの法律の規定を丁寧に説明した上で、金融機関の協力を得てリスケジュールを円滑に行うことが肝要です。

当初の通り支払う方法

当初の住宅ローンの契約を変更せずに支払う内容であり、事前にリスケをしてから申し立てるケースや、住宅ローン以外の負債に目途が付けば、住宅ローン自体は払っていける方がとる方法です。まずはこれを目指すのが原則です。

延滞分を別途返済する条件で、期限の利益を回復させる方法

住宅ローンの延滞により、一括返済を求められているケースで、債権者が期限の利益の再度の付与を任意には認めないケースで利用されることになります。

経験上、サービサー等が債権回収の委託を受けているケースなどで、こちらの手続の利用をしない限り、期限の利益を回復できないと主張されたケースがありました。

リスケジュールをする方法

最長10年返済期間を延長することが可能ですが、年齢が70歳になるまでの期間とする必要があるなど条件がありますので、詳細は弁護士にご相談ください。

返済期間だけでなく、たとえば住宅ローン以外の借入金の返済をしている期間中の住宅ローンの支払の猶予を受ける条項の設定も可能です。

いずれにしても金融機関の同意があれば、柔軟に設定が可能です。

経験上、事前に相談し、手続内でこの同意を得て、柔軟に設定するパターンで計画を立てることも多いという印象です。

その他の関連する手続き

代位弁済が実行されているケースなどには6カ月以内の申立て等、一定の条件を満たすことができれば、巻き戻しという手続きが可能です。

競売の申立てがなされているケースにも対処が必要です。

その他の注意点

以上の手続きにより、返済可能な計画に変更してもらえれば一安心ですが、注意も必要です。

返済期間を延長すれば、支払い完了時の年齢も上がり、退職後も年金の中から返済していかなければならない可能性もあります。

リスケジュールは原則として利息を減額してくれるわけでもなく、金利を下げてくれるわけでもありません。

一時的な減給や賃金カットであれば有効な手段ですが、将来的に収支を改善できないと根本的な解決にはならないので、無理な返済計画は禁物です。

また、リスケジュールについては、返済計画の延長に伴い、保証料の追加納付が求められるなど、想定外の費用が掛かるケースもございますので、経験のある弁護士事務所にご相談いただくことをお勧めします。

お困りのことがございましたら、

どうぞお気軽にお問い合わせください。

メールでのお問い合わせ

24時間受付

LINEでのお問い合わせ

平日9:00-18:00 土曜10:00-17:00

この記事の監修者

弁護士 松本 侑樹

注力分野:法人破産,個人破産,個人再生

埼玉県出身。中央大学法科大学院卒業。埼玉弁護士会所属。

コメント:

弊所では、依頼者様との信頼構築のため、初回面談から一貫して同じ弁護士が担当に就きます。ひとつひとつの案件に真摯に取り組み、生活再建に向け、自己破産、個人再生、任意整理などの中から、最適な法的手続きをアドバイスさせていただきます。まずはお気軽にご相談下さい。